“泰国+”激励计划为在东部经济走廊投资、聘用科技等领域高端人才、为员工提供职业培训、投资自动化系统的企业提供长达13年的免税或减税和机器人行业。 中国等各类企业提供企业所得税加计扣除优惠,对工业4.0相关捐赠支出提供加计扣除,免征企业所得税、增值税等优惠。

泰国目前有三种直接税,即企业所得税、个人所得税和石油和天然气所得税。 间接税和其他税种包括增值税、特殊营业税、货物税、关税、印花税、遗产税、土地和建筑物税、招牌税。

01 直接税

1、企业所得税

依照泰国法律在泰国设立的企业为泰国居民企业。 具体包括: (一)私人有限公司; (二)上市公司; (3) 有限合伙企业; (四)注册的普通合伙企业; (5) 合资企业、基金会或协会; (六)经财政部批准的其他在政府公报上公布的法人。 对于泰国境内和海外来源的所有营业收入,企业所得税均在泰国计算和缴纳。

泰国的法定企业所得税税率为20%。 可能适用较低税率的情况包括:

(一)符合下列条件的中小企业,适用下表税率:

①实收资本不超过500万泰铢;

②销售商品或提供服务的年收入总额不超过3000万泰铢。

(2)银行从国际银行融资(IBF)中获得的净利润按10%的税率征税;

(三)国际运输公司按在泰国收取的出口货运和空运收入总额的3%纳税;

(4)不在泰国经营的外国公司从泰国获得股息收入,按10%的税率纳税;

(5)不在泰国经营的外国公司对来自泰国的股息以外的收入按15%的税率纳税;

(6)外国公司将利润汇出泰国,按10%的税率纳税;

(7) 盈利性基金或协会按2%或10%的税率征税。

不在泰国经营的非居民公司按规定税率就以下收入缴纳预扣所得税:佣金、服务费、特许权使用费、利息、股息和资本利得以及租金。

2.个人所得税

泰国居民是指一个纳税年度内在泰国居住180天及以上的单位或个人。 泰国居民包括:自然人、死亡但未分配遗产的人、未注册的普通合伙企业、非法人团体等。综合所得税制按5%至35%不等的七级累进税率征收。

3.石油所得税

石油所得税是对在泰国从事石油勘探或生产的公司征收的直接税。

取得特许经营资格的石油企业,应当按照每年从事石油业务的净利润(包括经营特许权转让收入和其他石油业务收入)缴纳石油所得税,税率为50%。

通过产品分成合同取得经营资格的石油公司,按其石油业务年度净利润(含权利转让收入,包括因权利转让而产生的年金或其他固定收入)征收20%的石油所得税。

根据 PITA 缴纳石油税的公司可免征企业所得税。

02 间接税

1、增值税

任何年营业额超过180万泰铢的个人或实体在泰国销售商品或提供服务都必须在泰国缴纳增值税。

泰国法定增值税税率为10%,自1999年4月1日起实际采用的增值税税率为7%。

2.特殊营业税

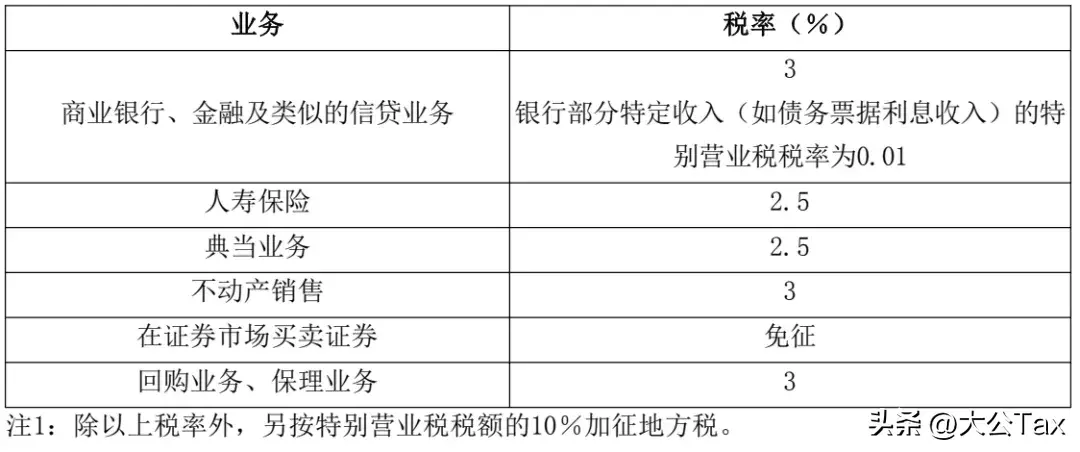

特别营业税是对纳税人在泰国境内从事指定经营活动的收入征收的间接税。 指定经营活动取得的收入已计算缴纳特别营业税的,不再计算缴纳增值税。

特别营业税税目及税率如下:

3. 货物税

消费税是泰国对特定商品(通常是奢侈品)或服务的销售征收的消费税。 如:石油、车辆、船舶、烟酒、高尔夫、通讯、娱乐服务等。

03 其他

1. 关税

关税征收方式包括特别征收方式和从价征收方式。 两者取较高者为关税征收原则。 从价税率范围为 0% 至 80%。

2. 印花税

一般来说,合同的接收者是印花税的纳税人。 印花税对28种证件和文件征收。

印花税根据证书和文件的性质采用不同的税率。 例如,租赁合同、雇佣合同、股票和债券转让文件的税率为0.1%; 贷款合同的税率为0.05%(上限为10,000泰铢)。

3. 遗产税

遗产税是对遗嘱人净遗产超过1亿泰铢的继承人(无论他们是否是泰国国民)征收的税款。 需缴纳遗产税的遗产免征个人所得税。

直系继承人适用5%的遗产税,其他继承人适用10%的遗产税。 遗嘱人的配偶收到的遗产免征遗产税。

4. 土地和建筑物税

拥有土地或建筑物(包括公寓单元)的个人和法人必须缴纳土地税和建筑物税。 土地和建筑税率根据土地用途及其价值而波动。 根据建筑物的使用类型、性质、单位数量、价值、是否空置等,最高税率不得超过1.2%。

土地税和建筑税将每年征收一次,地方市政当局会在每年二月底之前向纳税人发送税收评估函。 纳税人必须在四月底之前缴纳税款。

PS:限于篇幅,其他税种与企业境外投资关系不大,不再介绍。 本文仅做简要总结,以帮助中国居民海外投资了解当地税收。 如需具体业务,您可以联系我们。 请参阅《中国居民投资泰国税务指南》