洽洽食品成立于2001年,是一家以坚果、炒货为主营产品的休闲食品企业,公司发展历史大致可分为以下四个阶段:

第一阶段(1999-2006年):1999年,创始人陈先宝推出用传统红色包装袋包装的自制水煮瓜子,产品上市后,公司通过电视广告等方式向消费者宣传洽洽瓜子“不脏手、无刺激”的特点。

第二阶段(2008年-2014年):2008年,公司推出豆类零食产品“U怪味”;2010年,公司推出薯片新品“脆脆脆”;2013年,公司推出果冻新品“伯乐果冻”;同年,公司收购江苏洽康食品60%股权,进军调味品行业。

第三阶段(2015-2018年):2015年,创始人陈先宝先生重回总经理岗位,剥离果冻业务,推出多种口味的“蓝包”葵花籽,2017年推出“小黄包”每日坚果产品,销量持续提升,为公司开启了第二条增长曲线。

第四阶段(2018-至今):2018年公司首次提出“向全球坚果龙头企业迈进”的口号,在原料、包装等多个方面对瓜子产品进行升级。2019年泰国工厂顺利投产,完成全球化战略布局的第一步。2020年推出“益生菌每日坚果”和“坚果燕麦片”两款新品,丰富坚果板块的产品矩阵。

公司第一大股东为合肥华泰集团有限公司,持有公司42.47%的股份,公司创始人、总经理陈先宝直接持有合肥华泰集团13.9%的股份,此外,陈先宝还拥有上海峰凯咨询管理有限公司51.78%的股份和景山投资100%的股份,两家机构分别持有合肥华泰集团59.1%和10%的股份,陈先宝合计持有洽洽23.15%的股份。

公司上市以来已实施九次员工持股计划,最新一期2024年员工持股计划募集资金总额不超过1亿元,其中员工自筹资金不超过5000万元,融资资金不超过5000万元。

截至2023年12月31日,第九期员工持股计划通过二级市场共计买入公司股票270.1万股,占公司总股本的0.53%,成交金额9,793万元,成交均价约为36.255元/股。

本次员工持股计划的持有人为74名员工,包括公司实际控制人、董事长、总经理陈献宝,副董事长、副总经理陈奇,董事陈冬梅,董事、副总经理、董事会秘书陈军,财务总监胡晓燕,监事会主席宋玉环,监事徐俊,监事张婷婷。

产业空间

根据中国食品工业协会坚果炒货专业委员会、艾瑞咨询数据显示,2020年我国坚果炒货市场规模达1800亿元,2010-2020年CAGR达9.5%。2020年行业7家上市品牌市场份额合计约18.4%,集中度较低。其中三只松鼠、良品铺子、洽洽食品、来伊份、好尚尼分别占比5.4%、4.4%、2.9%、2.2%、1.7%。

根据欧睿国际数据显示,2013年至2020年,国内包装坚果消费量持续增长,2020年达到2131.2吨。根据《中国居民膳食指南(2016年)》,每人每日应摄入25-35克大豆坚果。但根据国家统计局数据,目前全国居民人均每日消费量约为10g。目前,核桃是我国坚果消费的主要品类,与美国、日本等发达地区相比,各品类仍有较大差距。2016年,美国人均杏仁消费量为0.95kg/年,而我国人均消费量仅为0.04kg/年,与全球人均消费量0.15kg/年相比仍有一定差距。

五龙是每日坚果的先行者,2015年将不同种类的坚果与干果混合,打造每日坚果新品,上市后受到消费者的一致好评。据前瞻研究院预估,2021年每日坚果规模约200亿元,2015-2021年CAGR达115%。

每日坚果市场竞争激烈,据测算,2020年前四大品牌合计占据34.9%的市场份额,品牌间差距不明显,尚未形成寡头竞争格局,行业集中度仍有提升空间。行业内各品牌商业模式各有不同,洽洽、卧龙采用自产自销策略,严控产品质量,三只松鼠、良品铺子等公司采用OEM模式,轻资产模式有利于产品丰富,卧龙、三只松鼠、洽洽、百草味每日坚果的市场份额分别为12.4%、10%、9.5%、4%。

据CBNData显示,蟹黄味是2020年最受消费者欢迎的口味,碧根果、海盐等其他口味也吸引了大批新尝鲜者。品类方面,每日坚果上市后,在消费者中的渗透率不断提升,2017年天猫购买每日坚果的坚果人群渗透率仅为17%,2019年渗透率翻倍至47%,成为坚果市场的重要品类。

葵花籽是我国传统的休闲食品之一,近年来,我国葵花籽产量保持稳定,维持在95万吨左右。从消费端来看,2021年至今,我国葵花籽消费量已达90万吨,近10年来总体保持稳定。

从竞争情况来看,洽洽品牌在全国范围内分布最广,其他品牌则按区域分布,如华北地区的金格、正林,西南地区的徽记,华东地区的华为恒、大好达等。2018年,洽洽瓜子以41%的市场份额继续保持小包装瓜子行业的领先地位,排名第二的金格市场份额约为10%;大好达、徽记、恒康的市场份额分别为5%、5%、5%。

根据USDA数据,2021年我国葵花籽消费量为91万吨,下沉市场广阔,散装瓜子占比高于包装瓜子。参考市场主流散装瓜子与低端包装瓜子价格,选取主流品牌最低价19800元/吨作为散装瓜子均价。综上所述,预估包装瓜子市场规模约116.3亿元,散装瓜子整体市场规模约108.11亿元。可见包装瓜子市场规模与散装瓜子相近,随着国民经济收入不断提高和消费升级,散装瓜子相互替代空间还很大,长期来看,包装瓜子增量空间可观。

渠道和原材料

相比其他区域性葵花籽品牌,洽洽能脱颖而出,占据绝对领先地位,与其积极布局渠道密不可分。公司成立之初就通过“开箱赠礼”活动提升渠道利润,激发经销商铺货动力。经过多年深耕线下渠道,洽洽已形成较高的销售壁垒。主要体现在以下几个方面:

全国销售网络布局完善,截至2023年底,公司拥有经销商1,479家,其中国内经销商客户1,358家,国外经销商客户121家;截至2022年底,公司拥有经销商近1,100家,其中国内经销商客户近1,000家,国外经销商客户80余家。

2011年,洽洽启动“一县一店”项目,经销商数量由2011年的1100家增加到2013年的2000多家,其中城市经销商800多家,县乡经销商1200多家。2015年,渠道开始扁平化,部分小经销商转型为二级经销商。目前,洽洽拥有经销商近1500家,终端零售商超过40万家,公司计划未来向百万终端发展。

从公司销售渠道来看,分销渠道(包括新零售渠道和其他渠道)占比85%,直销渠道(包括电商)占比15%。

值得注意的是,随着零食大卖场的扩张,这些渠道的白标产品将对公司产品产生一定的冲击,目前公司已与所有头部零食大卖场门店达成合作,2023年零食大卖场渠道营业收入近2亿元(含税),2024年公司在零食大卖场渠道基本销售目标在3-4亿元。

瓜子利润高,销售意向强。从渠道利润来看,洽洽经典红包瓜子现代渠道经销商毛利率在40%左右,终端毛利率在20%左右,传统渠道经销商毛利率在15%左右。洽洽瓜子渠道利润率在行业内处于较高水平,充足的渠道利润保障了经销商铺货的积极性。

公司渠道管控力强,团队执行力高。洽洽很少有渠道返利,对渠道费用的投入也不多,终端销售任务的完成主要靠经销商自身和销售团队的沟通和引导。但洽洽经销商执行力强,公司对终端的管控力强,主要原因有:1)公司引入PK对赌等制度调动积极性,成立洽洽学院对经销商进行培训赋能,经销商对公司认可度高,历年经销商离职率较低。2)公司在保证产品销量和渠道利润的同时,价格管理到位,有效保护了不同大小经销商的利益。

由于洽洽是国内瓜子龙头企业,采购量大(上游采购量占全国20%以上),议价能力强,公司采用与种植户直接签订订单的采购模式,有利于降低原料成本,保证原料质量,其中60%以上的订单签订与大型农业企业,保证了原料供应端的稳定性。

同时,公司通过成立子公司的方式,开始在当地建设坚果原料基地,2013年公司在广西建立澳洲坚果种植基地,2014年在安徽池州开始种植碧根果和澳洲坚果,2018年在安徽长丰县开始种植碧根果。

由于坚果产品原材料占产品价值的70-80%,且进口坚果关税价格易受贸易政策影响,坚果生产企业的毛利率普遍不高,产业链大部分利润让渡给海外原料供应商。公司布局上游种植业可获得更大的产业链价值。从目前的种植业布局来看,碧根果、澳洲坚果的上游替代未来可达20%-30%,为公司节省10%-20%的原料成本,为坚果业务打开利润增长空间。

虽然原材料占洽洽营业成本的80%以上,但公司对单一供应商的依赖程度较低,2023年向前五大供应商的采购量仅占总采购量的9.1%。

财务数据分析

2018年之前,公司营收维持在低个位数,但2018年之后,公司营收开始以10%的复合率增长,主要得益于2017年洽洽推出的每日坚果,成为公司第二条增长曲线。

2018年以后,公司净利润率开始持续上升,主要由于公司销售费用及管理费用的持续下降。

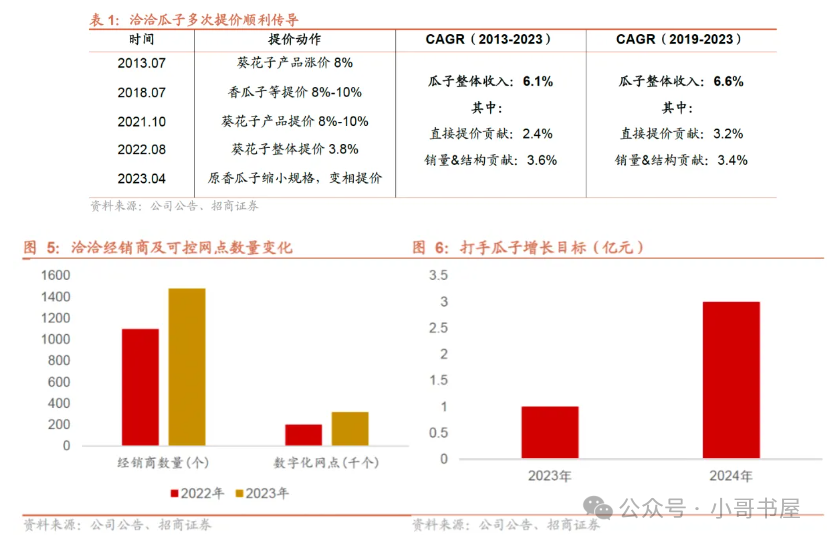

2021年10月宣布因原材料、包材、能源等成本上涨,上调瓜子产品出厂价8%-18%,2022年8月再次宣布上调瓜子产品价格3.8%,并通过降低克重的方式变相上调坚果礼盒价格约13%。近一年的两次涨价分别发生在2022年春节及中秋、国庆旺季,有助于提升公司毛利率。

葵花籽产品每3-5年涨价一次,近十年葵花籽价格复合增长率为2.4%,2019-2023年复合增长率为3.2%。据渠道反馈,近几年多次涨价传导平稳,对销量没有影响。考虑到葵花籽单价较低,洽洽品牌力强,未来公司仍有涨价能力,预计价格增速在2%-3%。

一是2023年受春节影响,公司营收出现负增长;二是2023年上半年葵花籽原料采购价格大幅上涨,导致公司毛利率下降,导致净利润下滑近18%。

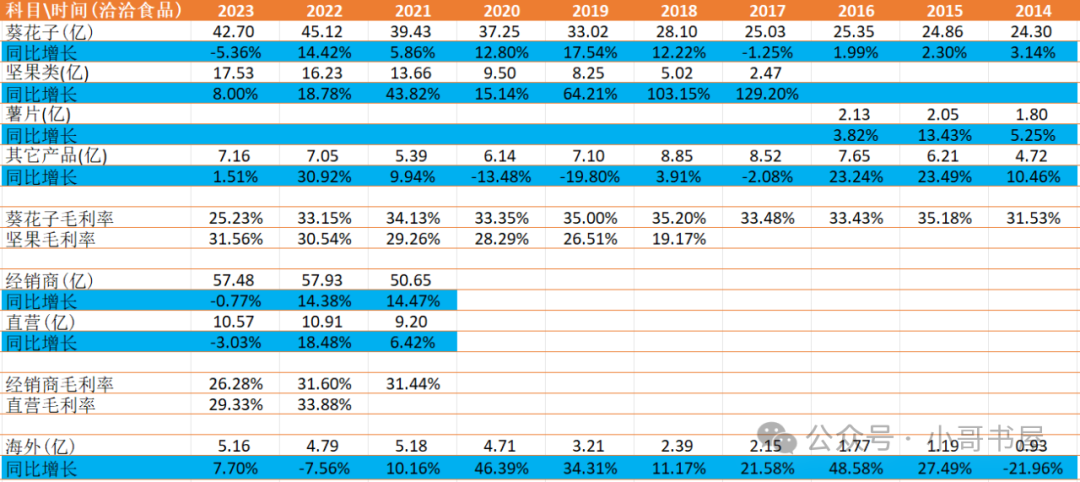

公司产品主要分为葵花籽、坚果及其他三大类,其中葵花籽主要包括瓜子、西瓜子、南瓜子等瓜子类;坚果包括每日坚果、坚果麦片、杏仁、碧根果、澳洲坚果等;其他产品包括薯片、米果、花生等。

洽洽瓜子产品矩阵丰富,“红包+蓝包+葵花籽”产品系列口味多样,覆盖低中高价位段。2017年,公司推出每日黄包坚果,满足市场需求。依托洽洽的品牌影响力、全国销售网络及供应链优势,每日黄包坚果迅速走量,成为公司第二增长曲线。

毛利率方面,坚果产品毛利率由2017年的15.19%提升至2021年的29.30%,主要受益于规模经济及生产自动化程度提升。

从坚果的体量来看,公司2023年的营收为17.5亿,2023年的增速仅为个位数。另外坚果行业竞争激烈,国外坚果零食公司规模不是很大,但原料市场上不乏一些规模较大的原料供应商。

从营收产品结构来看,葵花籽产品占比约65%,是公司营收主要来源,2016年至2023年,葵花籽产品营收由25.35亿元增长至42.7亿元,2016年至2022年,葵花籽产品毛利率达33%以上,2023年受原料成本上涨影响,葵花籽毛利率大幅下滑至25.23%。

此外,公司积极拓展海外市场,2019年泰国厂正式投产,以泰国等东南亚国家为主,并拓展欧美市场,海外收入占比也由2016年的3.3%提升至2023年的7.6%。

综上所述

1、以葵花籽此前的营收增速来看,未来每年或仅能维持小个位数增速;而每日坚果的增速在2023年也出现放缓,若没有第三条增长曲线,洽洽未来营收或仅能维持个位数增长。

2、2017年之前,公司主要依赖葵花籽,7年来营收一直在低个位数增长,净利润也不稳定,但复合增长率高于营收。2017年之后,在坚果的带动下,到2023年公司营收几乎翻倍,2022年净利润更是翻倍不止。2017年之前,公司的市盈率一直在20倍左右波动,股价也在箱体区间波动;2017年坚果成为第二条成长曲线后,公司实现戴维斯双击,股价高点逼近70元,股价从13元低点上涨逾400%。如今,随着公司营收增速放缓,公司估值再次回到20倍左右。

3、按照2024年10亿净利润来算,公司目前PE大概在17倍左右,估值合理偏低。上涨空间不大,下跌也不大,所以整体有点鸡肋。虽然公司说在寻找第三条增长曲线,但目前来看没那么简单,要做好坚果增速放缓、行业竞争加剧的准备。